※この記事は、2020年7月1日に公開した記事ですが、文言やデータ、その他の部分も追記‧更新して2021年11月30日に再度公開しました。

▮ESG投資とは

ESG投資とは、従来の財務情報だけでなく、環境(Environment)・社会(Social)・ガバナンス(Governance)要素も考慮した投資のことを指します。

2006年に国連のアナン事務総長(当時)が投資にESGの視点を組み入れることなどからなる機関投資家の投資原則「PRI」を提唱したことによりESGという概念が認識され始め、持続可能な社会発展に資する活動として注目され始めました。

従来の投資を判断する上での財務情報は主に、企業の業績や財務状況でした。しかし、2008年に起こったリーマン・ショックにより、資本市場では従来の短期的な利益を追求する投資スタイルに対する反省や批判が高まりました。2015年にパリ協定が採択されたことも後押しし、結果的にPRIに賛同する署名機関は急速に増加、それを皮切りにESG投資は世界的に普及しました。

日本においては、年金積立運用独立行政法人(GPIF)が、2015年に署名したことをきっかけにESG投資が普及しています。

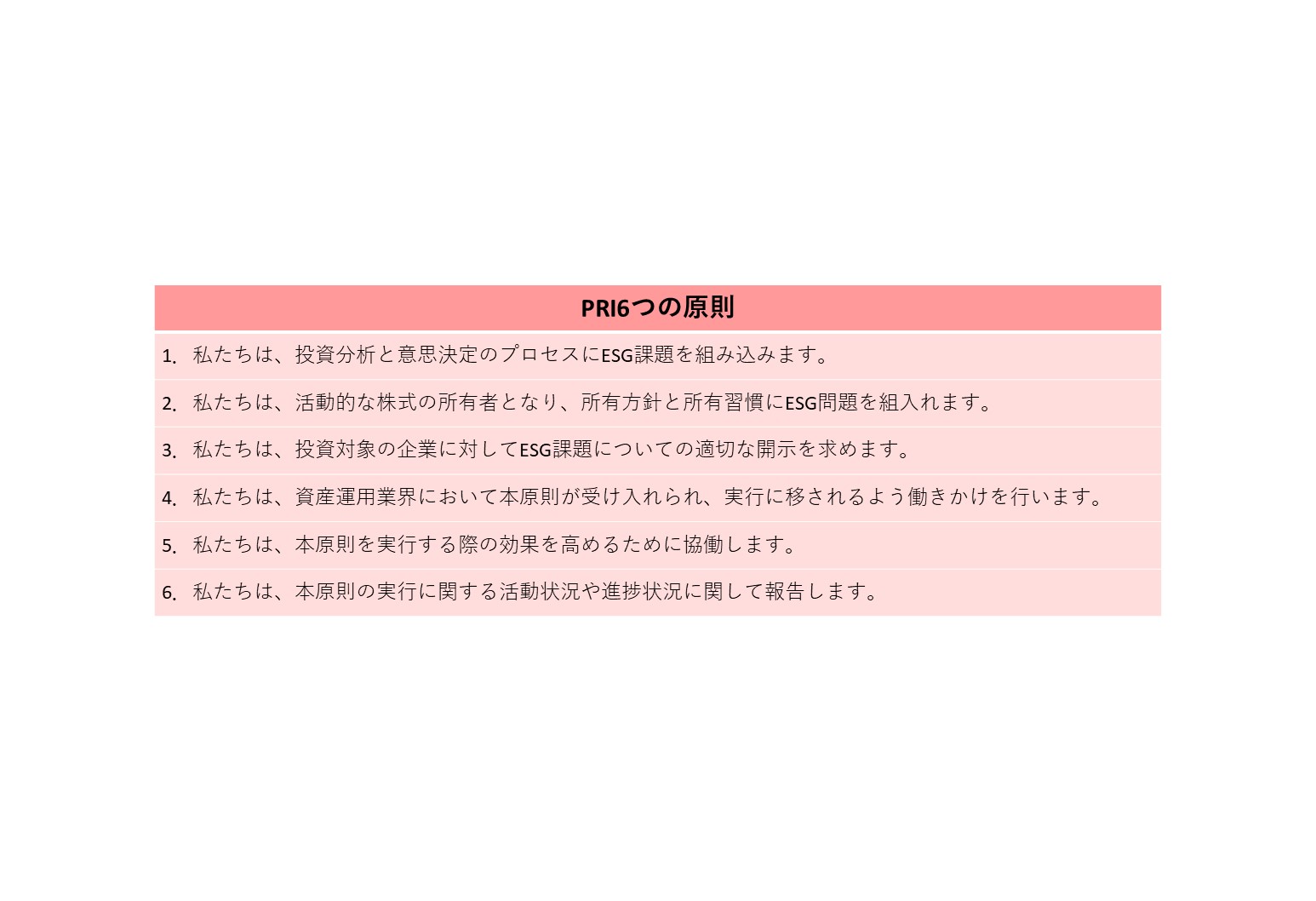

■責任投資原則(PRI)とは

責任投資原則(PRI)とは、投資にESGの視点を組み入れることなどからなる機関投資家の投資原則です。

原則に賛同する投資機関は署名し、遵守状況を開示・報告をしています。

2006年に提唱されて以来、2021年で世界の3,826の機関が署名しています。

(出典:PRI(国連責任投資原則)|経済産業省)

(出典:SDGs経営ガイド|経済産業省)

▮拡大するESG市場の動向

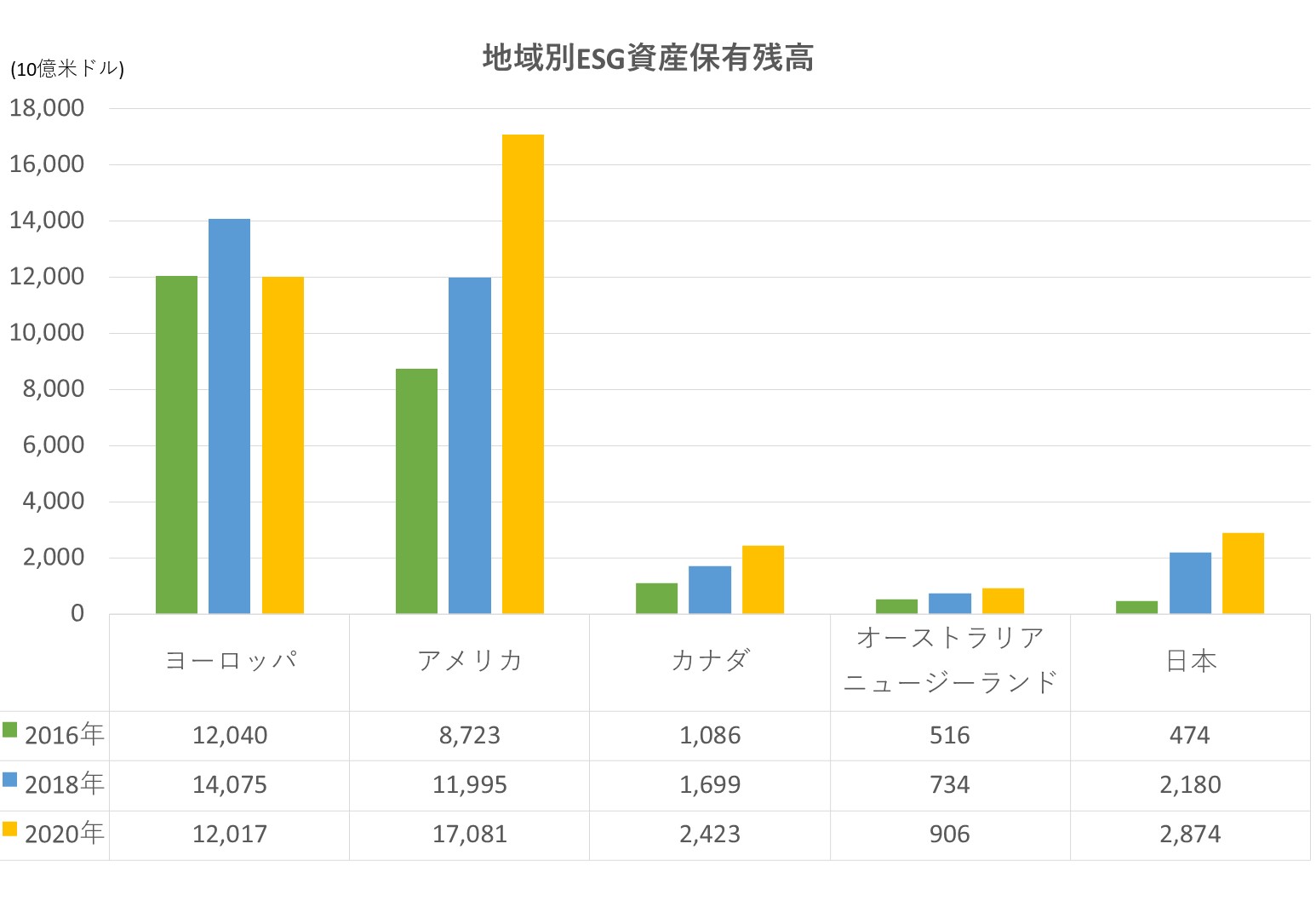

下記の地域別のESG資産保有残高を現した以下の表の通り、各地域でESG資産保有残高は増加傾向にあります。

日本は他国と比べて低い水準にあるものの、2016年から2018年の間の増加は著しく、ESGを考慮した運用は国内で今後も高まると考えられます。

(出典:Global Sustainable Investment Review 2020 | GSIA)

(出典:ファイナンス ESG投資の動向と課題|財務省)

▮企業がESG経営を行うメリット

企業がESG経営を行うメリットには、以下のようなものがあります。

■企業価値の向上

ESG経営に取り組むことで、環境や社会問題に対してしっかりと取り組んでいる企業であることを、外部にアピールすることができ、企業のイメージアップに繋がります。

イメージアップによって、知名度の向上も期待でき、新規顧客の開拓や企業ブランド力の強化も期待できます。

■経営リスクの低減

ESG経営を行うことは、PRIをはじめとする国内外の投資家や金融機関が企業に対して投資や融資を行う上で重要な判断基準になります。ESG経営を軽視する企業は、社会の変化に柔軟に対応できない成長の見込みが低い企業と判断される可能性もあり、そうすると、長期的な資金調達も難しくなったり、投資家や外部の判断がそのまま企業価値に直結してしまう恐れもあります。

社会的な観点でみると、近年、企業が労働環境の見直し・改善や、性別や国籍、年齢などで差別せず多様性を尊重するなど、社会的責任を果たすことがリスク・収益機会双方の観点から重要であるという認識が定着してきています。社会的責任を果たさないことにより、海外では業績を大きく棄損した企業や、劣悪な労働環境を改善しなかったことで生産体制が失われ、大きな損失をつくってしまった企業の事例がいくつか報告されています。

(出典:ESG投資について|財務省)

(出典:ESG投資|経済産業省)

▮ESG投資の種類

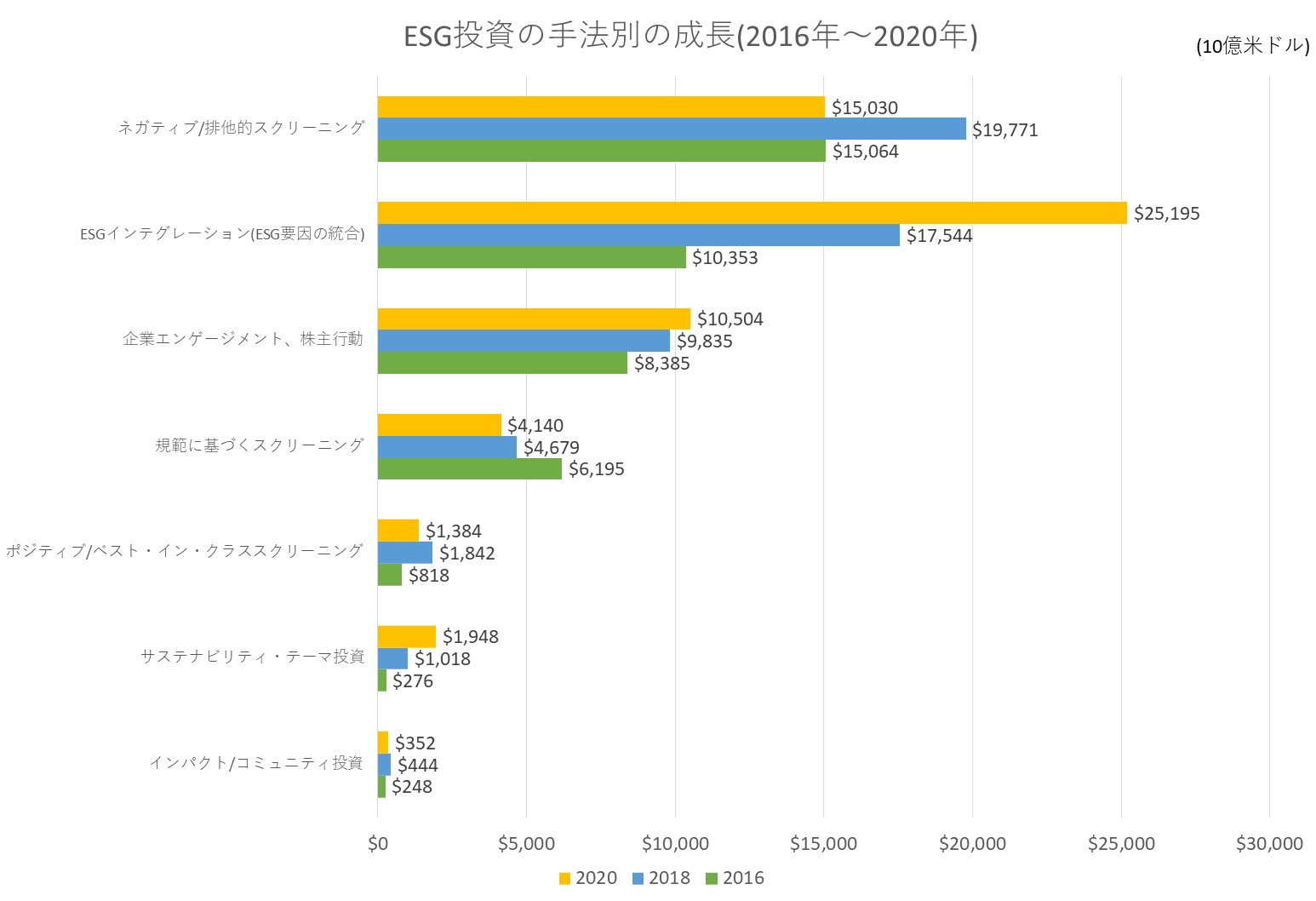

世界のESG投資額を集計している国際団体のGSIA(Global Sustainable Investment Alliance)は、ESG投資を以下の7つに分類しています。

1) ネガティブスクリーニング(Negative/exclusionary screening)

1920年代に米国のキリスト教系財団から始まった最も古い歴史の手法。欧州を中心に普及。武器、ギャンブル、たばこ、アルコール、原子力発電、ポルノなど倫理的でないと定義される特定セクターの企業を投資先から除外する戦略。

2) ポジティブスクリーニング(Positive/best-in-class screening)

1990年代に欧州で始まった手法。同種の業界の中でESG関連の評価が最も高い企業に投資する戦略。ESG考慮の高い企業は中長期的に業績化が高くなるという発想に基づく。ポジティブスクリーニングをすると、投資ユニバース(投資先企業リスト)が非常に小さくなると言われることもあり、3)の規範に基づくスクリーニングを推奨する専門家も少なくない。

3) 規範に基づくスクリーニング(Norms-based screening)

2000年代に北欧で始まった比較的新しい手法。ESG分野での国際基準に照らし合わせ、その基準をクリアしていないと企業を投資先リストから除外する手法。ポジティブスクリーニングに比べ投資ユニバースを大きくすることができると評価する専門家もいる。

4) ESGインテグレーション型(ESG integration)

投資先選定の過程で、従来考慮してきた財務情報だけでなく非財務情報も含めて分析をする戦略。特に年金基金など長期投資性向の強い資金を運用するファンドなどが、将来の事業リスクや競争力などを図る上で積極的に非財務情報(ESG情報)を活用し、アルファ(市場平均よりも大きなリターン)を目指すために用いられることが多い。

5) サステナビリティテーマ投資型(Sustainability-themed investing)

サステナビリティ(持続可能性)を前面に謳ったファンドへの投資。サステナビリティ関連企業やプロジェクト(特に再生可能エネルギー、持続可能な農業等)に対する投資が有名。

6) インパクト投資型(Impact/community investing)

社会・環境に貢献する技術やサービスを提供する企業に対して行う投資。比較的小規模の非上場企業への投資が多いため、このタイプのファンドの運用はベンチャジャーキャピタルが行っていることも多い。最近では個人投資家からも資金提供を募ることが増えてきた。インパクト投資の中で、社会的弱者や支援の手が行き届いていないコミュニティに対するものは、コミュニティ投資と呼ばれる。

7) エンゲージメント・議決権行使型(Corporate engagement and shareholder action)

株主と企業に対してESGに関する案件に積極的に働きかける投資手法。株主総会での議決権行使、日常的な経営者へのエンゲージメント情報開示要求などを通じて投資先企業に対してESGへの配慮を迫る。近年は、気候変動関連や役員報酬(SAY ON PAY)に対して声を上げることが多い。このタイプの手法を取る株主は「アクティビスト」「物言う株主」とも呼ばれる。

(出典:【金融】世界と日本のESG投資「GSIR 2018の結果」日本のESG投資割合18.3%と大幅飛躍|サスティナブルジャパン)

(出典:Global Sustainable Investment Review 2020 | GSIA)

(出典:ESG投資とは|経済産業省)

■まとめ

ESG投資とは何か、普及するきっかけになったPRI、そしてESG投資の種類についてご紹介しました。ESG投資を検討中の方、今後事業を進めていく上でESGを考慮した運営方法をお考えの方は参考にしてみてください。

エバーグリーン・マーケティング株式会社では法人を対象に、エバーグリーン・リテイリング株式会社では個人を対象に、【再生可能エネルギーをもっと身近に、グリーンが当たり前の社会を目指して】CO₂排出係数をゼロにしつつ経済性も考慮した電気を販売しています。

また、販売代理店の募集も随時行っております。

詳しくはこちら。お気軽にお問合せください

毎日使うなら、環境に優しい方がいい。豊かな緑を子供たちに残そう。

エバーグリーン・マーケティングとエバーグリーン・リテイリングは、エネルギー事業を通じて持続可能な社会の実現に貢献してまいります。